Nel 2018 boom delle acquisizioni da parte degli investitori internazionali. L’outlook per il 2019 è però negativo per via delle incertezze del quadro politico e macro-economico

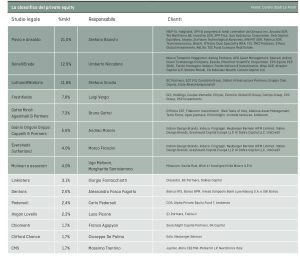

Un 2018 da record per il private equity. Nei 12 mesi passati si è registrato infatti un boom delle acquisizioni da parte di investitori internazionali, con focus particolare sulle piccole e medie imprese con meno di 50 milioni di fatturato, attive nel manufacturing, componentistica di alta tecnologia, food, fashion&luxury. Tra gli studi più attivi, in testa al ranking stilato da Le Fonti Legal relativo al 2018, troviamo Pavia e Ansaldo, che nei 12 mesi ha seguito ben 41 operazioni di private equity, seguito da BonelliErede e Latham & Watkins. Tra le maggiori operazioni, invece, spicca il deal Recordati, acquisita per il 51,8% dai fondi gestiti da Cvc Capital Partners, del valore di sei miliardi di euro, con protagonista lo studio Gattai Minoli Agostinelli & partners. A seguire, l’acquisizione di Italo da parte di Global Infrastructure partners, gestita dal punto di vista legale da Latham & Watkins (Global Infrastructure partners) e BonelliErede. Se l’anno appena concluso ha fatto registrare ottimi affari per gli studi specializzati nell’assistenza a fondi di private equity, per il 2019 l’outlook degli addetti ai lavori è negativo, per via delle incertezze del quadro politico e macro-economico. È quanto emerge dalla ricognizione effettuata da Le Fonti Legal, che ha fotografato l’andamento del settore nel corso del 2018, mettendo in evidenza gli studi che hanno fatto i maggiori affari e tastando il polso degli avvocati specializzati nel private equity riguardo l’andamento dei prossimi mesi.

Pavia e Ansaldo, come detto, è lo studio che ha lavorato di più nel private equity secondo i dati raccolti da Le Fonti Legal. Tra le maggiori operazioni, l’assistenza fornita a Dual Speciality M&A per quanto riguarda gli aspetti fiscali di un’analisi del rischio di sottoscrizione relativa alla vendita al fondo F2i sgr, da parte del fondo di private equity di diritto inglese Terrafirma, delle società controllate da Rtr, operanti nel settore delle energie rinnovabili. Lo studio, inoltre, ha seguito Hydraulics Corporation, società statunitense di Sarasota, Florida, quotata sul Nasdaq nell’acquisizione, per 430 milioni di euro, del 100% del capitale della società controllante Faster spa dal fondo di private equity Capvis e da alcuni co-investitori, attraverso un’operazione che ha coinvolto diverse giurisdizioni (Stati Uniti, India, Cina e Brasile) e con una sofisticata struttura di acquisizione che coinvolge sia cash-flow che una linea di credito revolving. Secondo Stefano Bianchi, i motivi della crescita del private equity nel corso del 2018 sono essenzialmente due: «in primo luogo in Italia spiccano in plurimi settori eccellenze che attraggono investitori internazionali, i quali ritengono di poter favorire una rapida crescita delle pmi, che rappresentano il tessuto produttivo vitale della nostra economia, grazie alla propria esperienza internazionale e alla conoscenza dei mercati finanziari. In secondo luogo, è elevata la disponibilità di liquidità di molti fondi che ampliano i propri campi d’intervento identificando e cogliendo le ottime opportunità offerte dal mercato italiano, che rimane aperto agli investitori e nel complesso affidabile sotto il profilo istituzionale. L’attenzione è principalmente sulle pmi con meno di 50 milioni di fatturato, attive nei settori del manufacturing, della componentistica di alta tecnologia nonché del Food e del Fashion&Luxury». Rispetto al 2019, secondo Bianchi «l’incertezza del quadro politico e macro-economico rende arduo formulare previsioni ma, data la solidità dei fondamentali della nostra industria e l’apprezzabile disponibilità di risorse da parte dei fondi, ci si può attendere un perdurante interesse degli investitori nei confronti dell’Italia».

Al secondo posto, come numero e valore delle operazioni di private equity gestite nel corso del 2018, troviamo BonelliErede, che ne ha seguite 16, diverse a nove zeri. Oltre all’assistenza prestata a Italo in un deal da 2,4 miliardi di euro, lo studio ha seguito Apg Asset Management nell’acquisizione delle quote detenute da Ardian in vari asset, tra cui Rete Gas, HISI (ospedali), tratte autostradali Trados M-45 e A88, Kallista Energy e 3 New & Partners, per un controvalore pari a 1,2 miliardi di euro. BonelliErede ha inoltre assistito Space4 nell’acquisizione di una partecipazione pari a circa l’80% del capitale sociale di Guala da parte di Space4 e Peninsula e fusione per incorporazione della stessa Guala in Space4. Da segnalare anche l’assistenza prestata ad Astorg partners nell’acquisizione del gruppo Megadyne da parte di Partners Group, e ad Ardian nell’acquisizione di una partecipazione pari al 40 per cento di Nuova Argo Finanziaria dal Gruppo Gavio. Secondo Umberto Nicodano, «la crescita delle acquisizioni da parte degli sponsor è innanzitutto dovuta alla grande disponibilità di risorse finanziarie e ai bassi tassi di interesse che ha favorito sia il numero delle operazioni che la tenuta dei multipli di valutazione. Oltre a ciò va detto che le imprese italiane hanno continuato ad essere sia per investimenti stand alone sia come add on. Le ragioni sono diverse: le società target possono essere proprietarie di brand riconosciuti worldwide ovvero possedere tecnologie d’avanguardia ovvero ancora essere leader di mercato in un determinato settore merceologico». Per quanto riguarda i settori maggiormente coinvolti, a parere di Nicodano, «l’attenzione degli investitori si è rivolta a settori molto diversi dal farmaceutico alle nuove tecnologie, dal settore consumer ai servizi finanziari forse con una leggera prevalenza per le operazioni nel settore industriale». Rispetto al 2019, invece, il rischio è che gli investitori siano restii «ad approvare acquisizioni in un paese che adotta politiche assistenziali e di deficit a prescindere dalla bontà dello specifico investimento».

Latham & Watkins, nel 2018, ha seguito 14 operazioni di private equity. A parte l’operazione Italo, lo studio ha assistito Capvis nella vendita di Faster a Sun Hydraulics Corporation, ha seguito The Caryle Group in una serie di operazioni, tra cui la joint venture con Investindustrial volta a creare un gruppo globale nel settore dell’interior design di alta gamma che includerà brand iconici e tra loro complementari come Flos, B&B Italia e Louis Poulsen. La firm ha assistito inoltre i fondi controllati da BC Partners, uno dei primari gestori di fondi di investimento alternativi, nell’acquisizione di Forno d’Asolo, operatore attivo nel settore dei prodotti da forno e pasticceria surgelati, da 21 Partners e coinvestitori. Da segnalare, inoltre, l’assistenza prestata al fondo di investimento Eqt VIII nell’acquisizione di Facile.it dal fondo Oakley Capital e altri azionisti di minoranza. Secondo Giovanni Sandicchi le ragioni del boom registrato dalle acquisizioni di private equity nel corso del 2018 «sono state molteplici: un panorama politico stabile, almeno fino alle elezioni, che comunque hanno cominciato a produrre i loro effetti principalmente nell’ultimo trimestre di quest’anno; un contesto economico favorevole, con tassi di interesse molto bassi; la liquidità sempre maggiore che i fondi di private equity si sono trovati a dover gestire e, in qualche modo, investire; e l’arrivo sul mercato di tanti c.d. “premium” asset, ovverosia società che avevano quelle caratteristiche che tanto piacciono ai fondi, come un Ebitda in costante crescita, la possibilità di aumentare il proprio fatturato in tempi relativamente ristretti attraverso delle acquisizioni, un management solido». «I settori che normalmente destano interesse in Italia», continua Sandicchi, «hanno mantenuto il loro ruolo chiave. Abbiamo però assistito anche ad un rinnovato interesse per le infrastrutture, nonché per settori meno battuti dai fondi di private equity quali quello chimico o farmaceutico». Per quanto riguarda l’outlook 2019, a parere di Sandicchi «parlando con i vari operatori, si avverte l’idea di una contrazione dell’attività nel 2019, sia per ragioni politiche sia per ragioni economiche. A mio parere, occorre fare una distinzione: i fondi di private equity che da anni operano in Italia ed hanno fatto investimenti importanti negli ultimi anni nel nostro paese, continueranno a guardare all’Italia e agli asset italiani come potenziali target. Semmai, vedo più difficile che si avvicinino al nostro paese quei fondi di private equity che non hanno mai investito nel nostro paese, che non si sono mai confrontati con le peculiarità che gli sono proprie e che, potendo scegliere, si focalizzeranno su target localizzati in altri paesi. La mia speranza è, ovviamente, quella di essere smentito, dato che il nostro paese è pieno di realtà imprenditoriali di assoluta eccellenza. Quanto ai settori, temo che tutti i settori altamente regolati, come ad esempio le banche e le aziende che operano sulla base di concessioni, subiranno un deciso rallentamento».

Gattai Minoli Agostinelli & Partners ha seguito 15 operazioni di private equity nel corso del 2018, la più importante delle quali è stata, come detto, l’acquisizione di Recordati. Lo studio ha inoltre assistito Investcorp nella cessione di Ceme, società produttrice di pompe e valvole industriali, a favore di Investindustrial, ha seguito la famiglia Di Stasio, soci storici di Seven nell’operazione di acquisizione, da parte di Green Arrow Capital, della maggioranza del capitale sociale del gruppo Seven-Invicta, nell’ambito di un buyout che ha visto i fratelli Bruno, Aldo e Roberto Di Stasio reinvestire nel gruppo con una quota complessiva del 45%. Secondo Bruno Gattai, le acquisizioni hanno raggiunto un valore record, nel 2018, «perché di aziende super buone ce ne sono moltissime e il paese stava attraversando un momento di stabilità politica con trend di lieve crescita economica e quindi il sistema paese non rappresentava più un problema insormontabile per gli investitori esteri, finanziari e industriali. La condizione di stabilità politica e di crescita economica si è ribaltata in pochi mesi e quindi la previsione è decisamente pessimista».

Freshfields ha chiuso invece dieci operazioni nel corso del 2018. La più importante è stata l’assistenza prestata a Gcl Holdings (aPriori Capital Partners LP) nell’ambito dell’operazione Space4. Lo studio ha seguito poi Permira e UniCredit in relazione al rifinanziamento di Twinset, azienda italiana attiva nella produzione e nella vendita di abbigliamento e accessori di lusso, di proprietà del gruppo Carlyle, tramite un finanziamento super senior con struttura revolving e un’emissione obbligazionaria quotata presso il Third Market gestito dalla Borsa di Vienna per un valore complessivo di 200 milioni di euro. Secondo Luigi Verga, tra i principali fattori che hanno determinato l’ottimo andamento del settore nel 2018, c’è «una maggiore fiducia da parte degli investitori nei confronti del paese e l’esistenza di asset di primario standing a livello internazionale in diversi settori». Tra i settori maggiormente coinvolti, secondo Verga, «l’industria manifatturiera, specie se ad alto contenuto innovativo, e il settore lato sensu alimentare». Per quanto riguarda le prospettive per il 2019 «l’attività all’inizio dell’anno sarà probabilmente influenzata da una serie di questioni politiche e macroeconomiche a livello italiano e internazionale, ma credo che il trend di investimento non si modificherà radicalmente nel 2019».

Molinari e associati ha chiuso quattro operazioni nel 2018, assistendo, tra gli altri, Wish e i fondi gestiti da Wise e ILP III nella riorganizzazione dell’assetto societario del tour operator Alpitour, che ha previsto la cessione dell’intero capitale sociale di Wish, società titolare di una partecipazione pari a circa il 35% di Alpitour, posseduta dai fondi di private equity gestiti da Wise e ILP III.

Eversheds Sutherland ha seguito sei operazioni di private equity l’anno scorso. Lo studio è stato tra l’altro consulente legale di Italian Design Brands, Indaco e Fingroppi nella strutturazione, documentazione e completa esecuzione dell’operazione di investimento, leva finanziaria e acquisizione dell’intero capitale sociale di Davide Groppi. Secondo Marco Franzini «la maggior parte delle operazioni ha riguardato i seguenti settori: lusso, salute, informatica, tecnologia, food e design. È presumibile ritenere che il trend positivo, che dal 2016 caratterizza il mercato italiano del private equity, continuerà anche per l’anno 2019. Difatti, nonostante l’incertezza politica e le preoccupazioni al sistema bancario e finanziario, l’Italia rappresenta un ottimo panorama in cui investire anche per investitori di private equity esteri».

CMS, tra le operazioni del 2018, ha assistito Jupiter in un club deal di investitori privati che ha acquisito il 45% di Step, gruppo italiano attivo nell’e-procurement e nei servizi informatici per banche e assicurazioni, con un fatturato di circa 60 milioni di euro nel 2017 e circa 7 milioni di Ebitda. L’operazione è stata realizzata tramite la costituzione della newco Jupiter, che ha acquisito il 100% di Step dai managerazionisti, i quali hanno poi reinvestito in Jupiter per il 55% del suo capitale sociale. Secondo Massimo Trentino «il mercato italiano è dominato dalle pmi. Inoltre, ci troviamo in un momento storico in cui l’età media dei dirigenti d’impresa nel nostro paese è di 57,5 anni e l’età media dei membri del consiglio di amministrazione è di 58,1 anni. Per questo motivo vediamo una forte necessità da parte degli imprenditori italiani di trovare un modo di trasformare le loro aziende a conduzione familiare in qualcosa di nuovo, questo a mio parere rappresenta uno dei principali motori degli investimenti rivate equity. Il primo trimestre del 2018 è stato un trimestre estremamente forte sia in termini di volume che in termini di valore. Abbiamo infatti visto un maggior volume di operazioni di private equity su larga scala rispetto agli anni precedenti. Riteniamo che non appena la situazione economico-politica si sarà stabilizzata questo trend positivo di investimenti, soprattutto internazionali, continuerà anche nel 2019».